Antara salah satu cara nak ukur kecemerlangan dan kehebatan syarikat adalah dengan melihat metrik market capitalisation. Metrik ini ukur setinggi mana nilai yang diletakkan pasaran terhadap sesebuah syarikat.

Sinonimnya di peringkat antarabangsa, syarikat yang mempunyai market cap tinggi adalah syarikat yang bawa nilai tambah revolutionary, beri impak besar bukan sahaja pada sebuah negara, malah seluruh dunia.

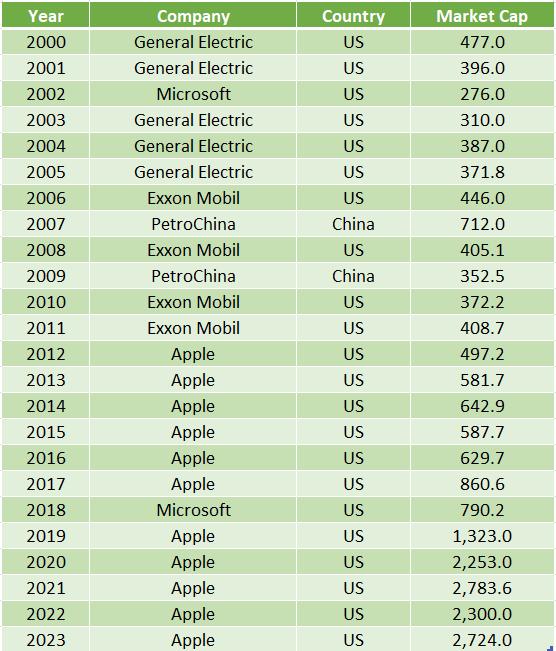

Lihat sahaja jadual dibawah:

Dapatlah kita lihat sebuah syarikat yang diberikan nama “Apple” telah mendominasi landskap dunia korporat kebelakangan ini dengan kualiti teknologi yang luar biasa, bukan setahun dua tapi hampir sedekad lamanya.

Pencapaian yang amat dasyat, dan pasti disokong kuat antaranya oleh suppliers Apple yang juga berkualiti tinggi dan hebat.

Sedar tak sedar, sebenarnya salah satu suppliers ini adalah syarikat semikonduktor terpencil yang beroperasi di Malaysia, yang diberi nama Inari Amertron, juga tersenarai dalam Bursa Malaysia.

Inari tidaklah membekalkan cip kepada Apple secara terus, tetapi melalui Broadcom, sebuah syarikat designer cip terkemuka dunia.

Namun keberadaan mereka dalam supply chain berprestij itu sudah cukup membuktikan kualiti dan kompetensi mereka sebagai syarikat semikonduktor berkebolehan tinggi di Malaysia.

Jika diperhalusi hubungan Inari dengan Apple, kerjasama mereka bermula sejak 2009-2010 lagi ketika mana Apple baru melancarkan iPhone model 3GS. Selang 13 tahun, Inari terus dipercayai untuk bekal cip kepada model-model iPhone lain, spesifiknya cip Radio Frequency Front End (RFFE) sehinggalah ke series yang terbaru, Iphone 15.

Tahun ini, Apple telah mengikat kontrak multibillion-dollar deal dengan Broadcom untuk bekalan 5G RF chip component, termasuk FBAR filters yang dibuat di US. Sudah pasti kontrak ini akan memberi spill over effect yang signifikan untuk Inari dan secara tak langsung, menjamin long term revenue syarikat tersebut dengan Apple.

“Tapi ini cerita lama, semua dah priced in dalam harga saham Inari”

Betul, tapi tak salahkan untuk kita kaji rahsia syarikat hebat seperti Inari? Bagaimana Inari mengambil peluang terhidang sehingga sahamnya menjadi multibagger sejak IPO.

Apa trend dalam financial mereka yang membolehkan mereka 8x revenue dan 19x profit dalam masa 10 tahun, at the same time menjaga risiko dalam balance sheet dengan berdisiplin.

Boleh jadi kajian ini juga membantu anda kenal pasti potensi yang ada pada syarikat lain yang mungkin menjadi “the next Inari”. Atau kita boleh nilai semula masih adakah ruang untuk Inari meneruskan kenaikannya.

Dalam artikel kali ini, kita akan kupas dengan mendalam, menggunakan jargon-jargon yang simple dan mudah faham serta straight to the point, tentang:

- Sejarah dan bisnes model Inari,

- Competitive advantage dan weakness,

- Financial results; dan

- Future outlook syarikat.

Ini bukan investment advice, sekadar perkongsian pembelajaran semata-mata. Please do your own due diligence. Dan jemput subscribe to the newsletter supaya kajian-kajian mendatang seperti ini akan terus masuk ke email anda selepas ini.

Subscribed

Without further ado, let’s go.

1. Sejarah dan Bisnes Model

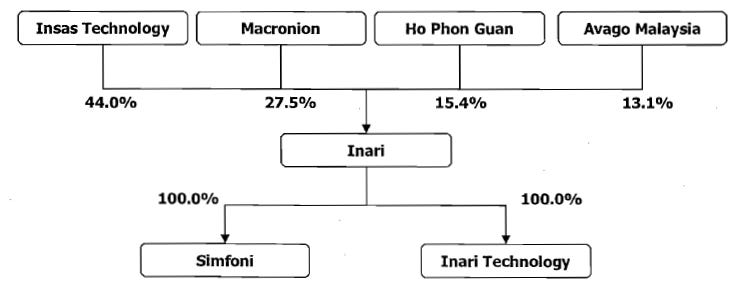

Inari diasaskan pada Jun 2006 oleh 3 founding shareholders:

- Insas Technology – pembuat produk wireless telecommunication.

- Macronion – trader industrial machinery.

- Ho Phon Guan – ex Avago engineer/management.

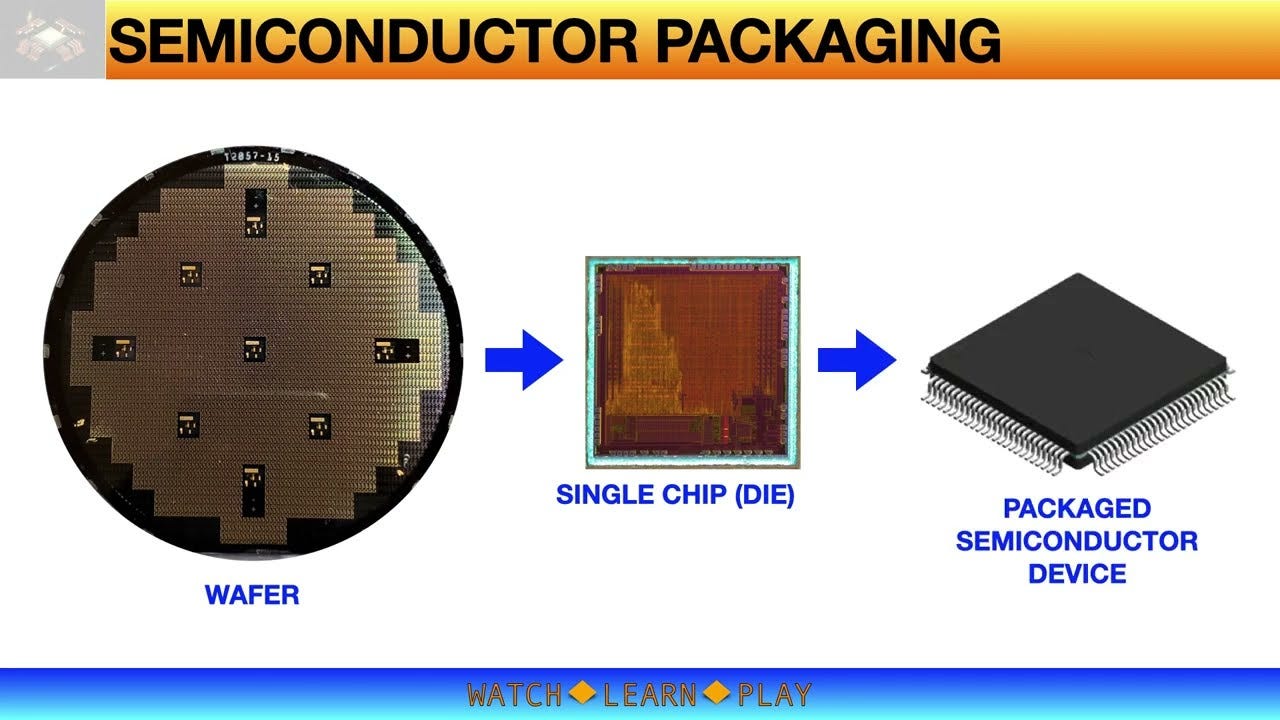

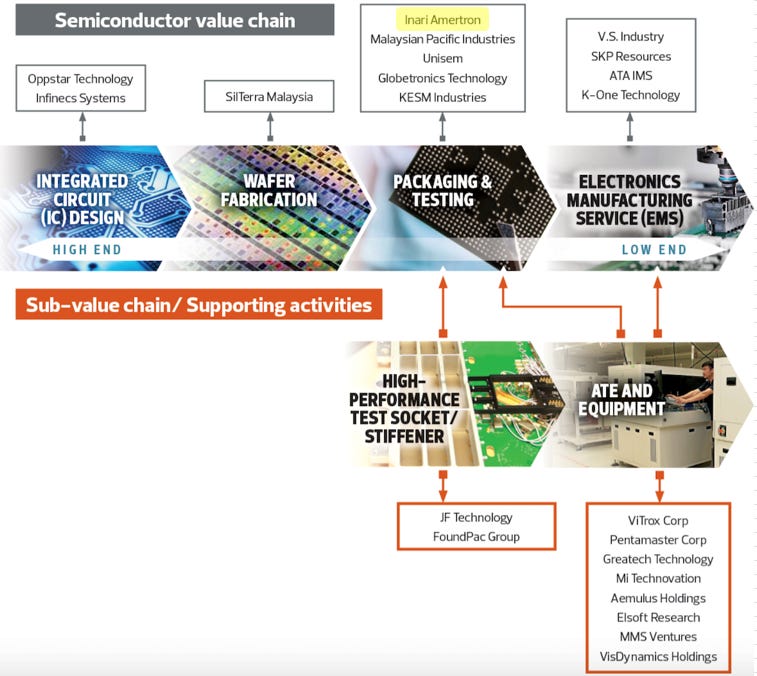

sebagai sebuah syarikat EMS atau Electronic Manufacturing Services company. Secara mudahnya, EMS adalah manufacturer yang dikontrak untuk bina dan pasang end-product (e.g. mobile phones) atau sebahagian dari end-product (e.g. chip dalam mobile phone). Peranan Inari adalah semiconductor chip packaging, yang merangkumi:

- wafer processing

- package assembly

- RF final testing

Antara produk terawal yang dihandle oleh Inari adalah manufacture (packaging & testing) satellite TV cards untuk customers di Eropah.

Selepas beberapa tahun mengendalikan EMS, Inari berjaya curi tumpuan Avago Technologies (currently known as Broadcom) untuk kendali servis semiconductor packaging bagi produk wireless telecommunication yang di reka oleh syarikat tersebut. Ketika itu, Avago yang juga disenaraikan di NASDAQ, sudah mula bekalkan wireless telecom chip kepada Apple untuk iPhone 3G termasuk chip RFFE.

Merasakan potensi iPhone yang mampu mencengkam permintaan pengguna seluruh dunia, Avago decide untuk invest secara serius ke dalam Inari bagi memenuhi permintaan RFFE oleh Apple untuk tahun-tahun mendatang.

Pada tahun 2010, Avago telah menjadi sebahagian shareholder utama Inari. Mereka berkongsi info dan pelan dengan lebih intim, sehingga menempatkan sebahagian management mereka ke dalam BOD Inari. Dengan ini, servis packaging atau lebih dikenali sebagai back-end processing ini, dapat dirancang dengan lebih efektif dan berjangka panjang agar penghasilan cip tidak terganggu untuk memenuhi tuntutan Apple.

Apa yang dilakukan oleh Avago ketika itu adalah ciplakan idea yang diambil dari Jepun, “Keiretsu Business Model”. Dalam model ini, Avago membina interdependency ke dalam syarikat dengan menyerap masuk bisnes-bisnes yang dilihat fundamental untuk penurusan servis Avago, tanpa perlu melalui proses acquisition.

Dengan ini, Avago lebih mudah berkongsi maklumat sensitif kepada Inari, in return, Inari dapat menyediakan kapasitinya mengikut acuan Avago dan jamin revenue yang lebih long term. Strategi ini mengakar ke dalam Inari sehingga Avago sanggup menyewakan machinery mereka kepada Inari bagi tujuan back-end processing.

Sejak keterlibatan Avago, Inari lebih memfokuskan servis back-end processing khusus untuk syarikat tersebut sehingga 80-90% revenue mereka datang dari Avago sahaja. Dengan itu, Inari mula dikenali sebagai syarikat OSAT atau outsourced semiconductor assembly and testing untuk Avago/Broadcom.

Lebih khusus lagi, Inari adalah OSAT kepada RFFE Broadcom.

Tapi apakah itu RFFE dan fungsinya dalam iPhone? Saya jemput Chat-GPT untuk beri penerangan sepertin penerangan kepada budak 5 tahun:

RFFE chip is like the ears and mouth of your phone. It helps your phone listen to signals from cell towers, like when you use it to make a call or use the internet.

RFFE chip also helps your phone talk back to the cell towers, like when you send a message or browse the web. It’s like a superhero translator that makes sure your phone can understand the signals from the cell towers and send its own signals back.

Sekarang dapatlah difahami RFFE adalah antara komponen utama dan terpenting dalam mana-mana mobile device!

Dengan trend transisi telefon dan mobile carrier ke arah 5G, RFFE menjadi lebih compleks dan mahal bagi setiap unit telefon namun kekal penting bagi membolehkan revolusi teknologi ke arah AI, AR, VR & IoT yang lebih meluas. Di sinilah Inari akan mainkan peranan penting menyokong arus perubahan teknologi masa depan.

Bermula dengan hanya 3 plant, Inari kini sudah pun memiliki 10 manufacturing plant di 3 negara, Malaysia, Filipina dan China. 2 terletak di Filipina, hasil acquisition Amertron pada 2013, untuk akses market yang lebih luas. Sejak itu, Inari dikenali sebagai Inari Amertron Berhad.

2. Competitive Advantage and Weakness

Antara kelebihan utama Inari yang membezakan mereka dengan OSAT lain adalah partnership kukuh dengan syarikat gergasi semiconductor Broadcom, dan kemampuan mereka mengekalkan hubungan tersebut untuk masa yang lama.

Sebagai syarikat yang jauh lebih kecil, Inari boleh sahaja digantikan Broadcom dengan OSAT lain sepanjang 10 tahun mereka bersama, tetapi ini tidak berlaku. Ada beberapa faktor yang membawa kepada hal berikut, antaranya kecekapan management dalam menjamin competitive pricing untuk servis mereka dan capacity expansion yang terancang.

Inari menjamin competitive pricing melalui Low-Mix-High-Volume (LMHV) production model. LMHV maknanya pembuatan berfokuskan volume kerana customisation atau differentiation yang diperlukan oleh customer adalah minimal. LMHV membolehkan Inari mengoptimumkan kos pembuatan cip dengan baik termasuk dengan proses automasi. Ini menghasilkan penjimatan kos yang tinggi yang boleh di transfer kepada client.

Strategi begini boleh dilakukan Inari kerana majoriti kapasiti mereka adalah untuk satu produk (RFFE) dan satu klien sahaja iaitu Broadcom. Kesanggupan Inari untuk mengkhususkan kapasiti kepada Broadcom menunjukkan keyakinan tinggi bahawa produk dan servis Broadcom akan dilanggani Apple buat masa yang lama. Dan ternyata percaturan mereka tepat.

Sekiranya Inari tidak yakin dengan hanya satu pelanggan dan mengambil client lain dengan pelbagai produk bervariasi, kos pembuatan akan jadi lebih mahal dan Inari berisiko tinggi ditinggalkan Broadcom yang inginkan penjimatan besar.

Dalam masa yang sama, Inari juga merancang penambahan kapasiti selari dengan populariti iPhone di pasaran. Ini membuatkan Broadcom kekal bergantung pada Inari tanpa perlu mencari supplier tambahan, yang mana prosesnya memakan masa panjang dan kos tinggi.

Mereka bermula dengan menyewa 3 manufacturing plant (P2, P8, P13) dan kemudian bina 5 plant baru (P5, P21, P34, P55, CK2) dalam tempoh 2010-2022 sehingga kini mampu memproses 5 billion+ cip setahun.

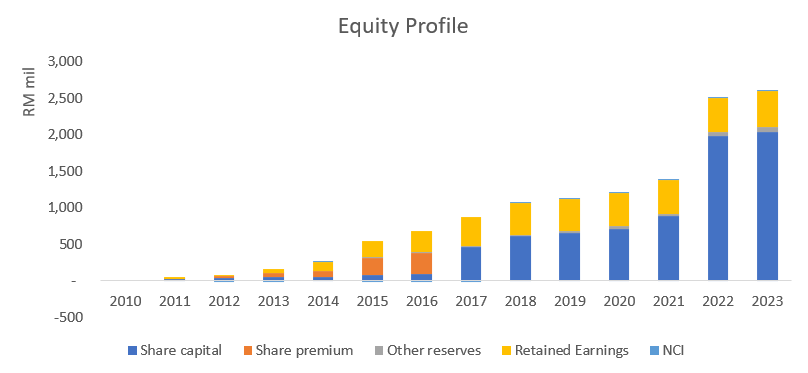

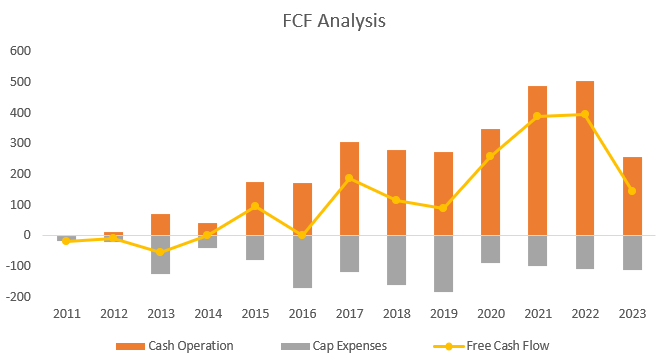

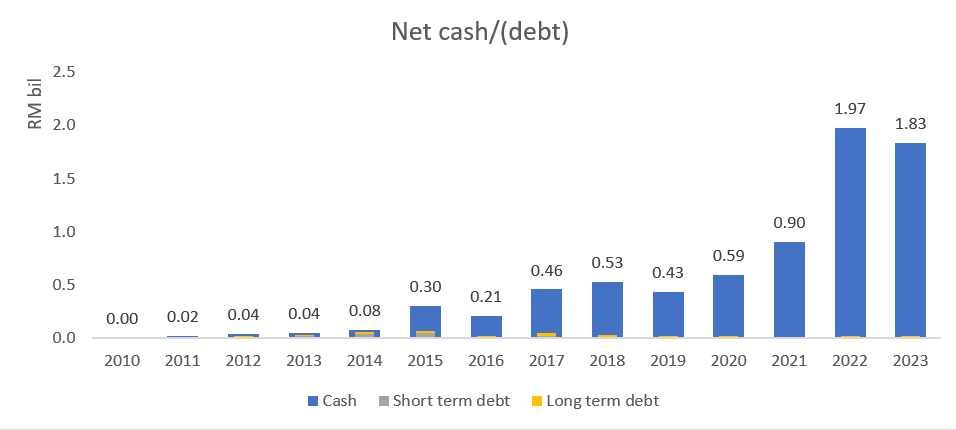

Yang lebih menarik, majoriti penambahan kapasiti ini dibiayai melalui internally generated funds dan fund raising dari investors, lebih murah berbanding pembiayaan bank yang tinggi caj interest ratenya. Overall, harga kapital atau cost of capital Inari yang rendah membantu mereka catat excess return yang lebih banyak untuk setiap unit capital yang dibelanjakan. Secara net-netnya, walaupun pegangan shareholder di cairkan (diluted) tetapi return yang tinggi dapat compensate dilution yang berlaku.

Namun strategi Inari untuk menumpukan servis kepada Broadcom pastinya datang dengan risiko besar. Inari menjadi lebih bergantung kepada single clientnya, dan performance mereka bergantung pada budi bicara Broadcom. Jika Broadcom, ataupun Apple memutuskan supply chain mereka dari Inari, maka mereka akan kembali ke day zero. Jika jualan iPhone tidak baik seperti yang dijangka, maka yang akan terkesan dengan signifikannya juga adalah Inari.

Maklum dengan risiko besar ini, Inari cuba untuk diversify sumber revenue mereka dengan menyediakan servis lain untuk pelanggan berbeza walaupun berskala kecil. Antara produk lain dalam portfolio Inari adalah:

- Fiber Optics dan Optoelectronics- untuk kegunaan data center

- System On Module (SOM) untuk automotive chip

Namun produk ini lebih kepada High-Mix-Low-Volume (HMLV) dan melibatkan kos tinggi. Demand untuk produk-produk ini belum cukup memberansangkan bagi membolehkan cost optimisation. Sepanjang 2019-2023, revenue dari produk-produk ini hampir 20-40% dari jumlah total revenue.

3. 10 Year Financial Result (2013-2023)

Mari beralih ke financial result mereka. Analisa tertumpu kepada long term trend supaya nampak gambaran lebih jelas tentang perjalanan Inari.

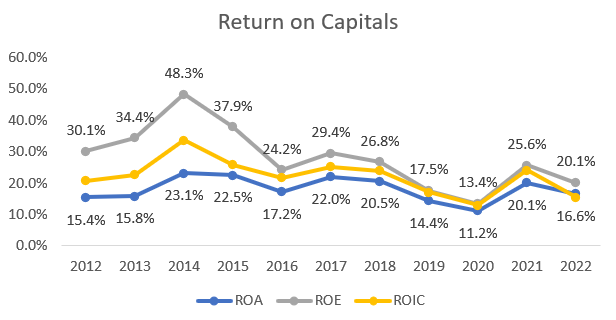

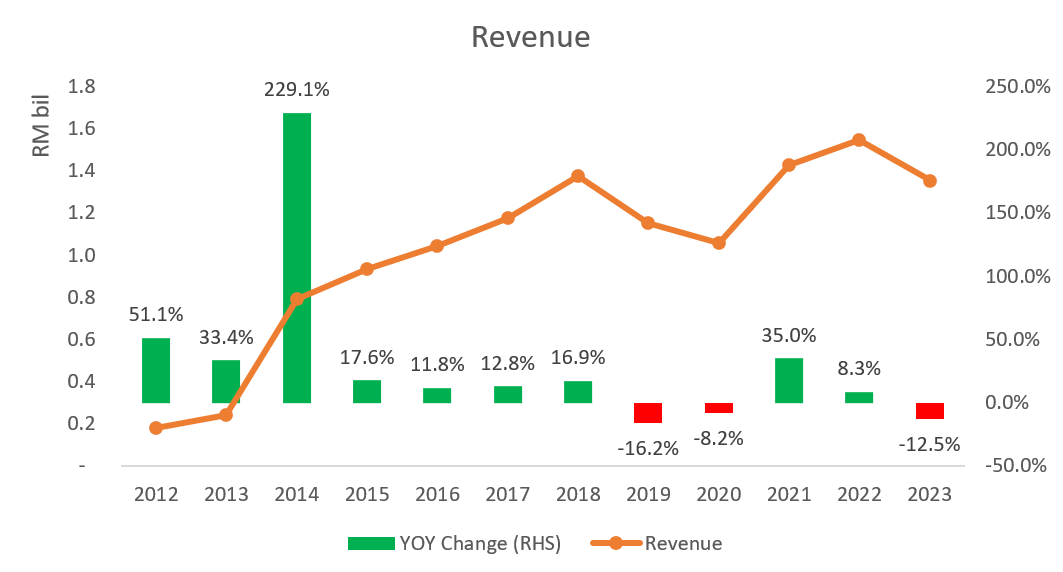

Dari sudut revenue, Inari berjaya catat pertumbuhan CAGR sebanyak 20% kepada RM1.35 bil sepanjang 2012-2023. Majoriti pertumbuhan ini disumbangkan oleh permintaan RFFE chip yang di servis Inari.

Revenue pada 2019 dan 2020 menguncup kerana demand yang kurang terhadap produk sensor dan optoelektronik ketika itu, manakala pada 2023, demand merudum pada phone membawa kepada order RF yang lebih sedikit berbanding waktu pandemik.

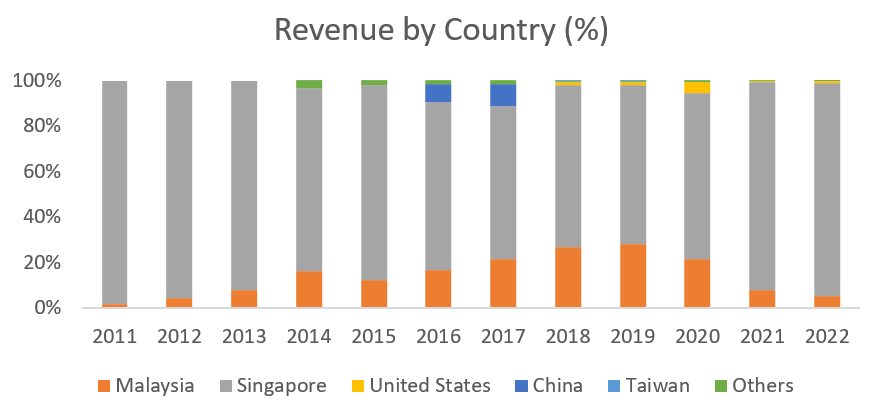

Setakat 2023, 59% dari revenue datang dari RFFE chip, 33% dari Optoelectronics dan 8% dari Generic. Majoriti jualan Inari adalah dari Singapura, antara kilang utama Broadcom bagi region Asia.

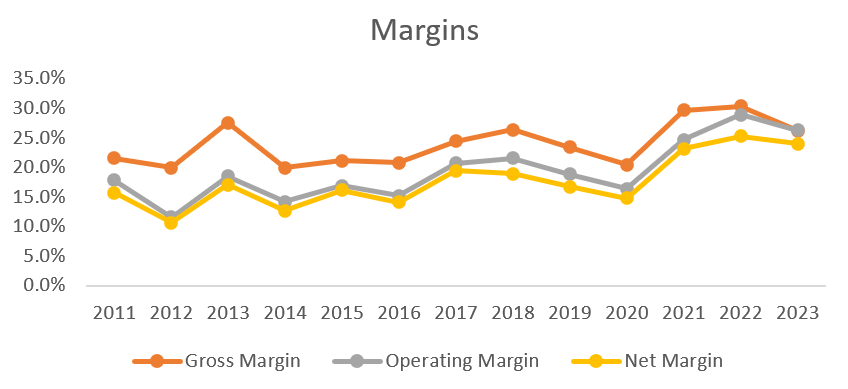

Dari segi profit, Inari catat pertumbuhan CAGR 28% kepada RM325 mil dari 2012-2023, dengan net margin sekitar 25% setakat 2023. Pertumbuhan profit yang lebih cepat berbanding revenue menunjukkan ciri-ciri economies of scale manakala kenaikan margin juga menunjukkan efficiency dan profitability tinggi syarikat ini.

Dari sudut penjanaan cash, Inari mula catat positive cash flow sejak 2012 sehingga menjana RM256 mil operating cashflow pada 2023. Majoriti cashflow ini digunakan untuk reinvestment pertumbuhan masa depan. Despite that, mereka berjaya kekalkan positive free cashflow sebanyak RM142.9 mil pada 2023.

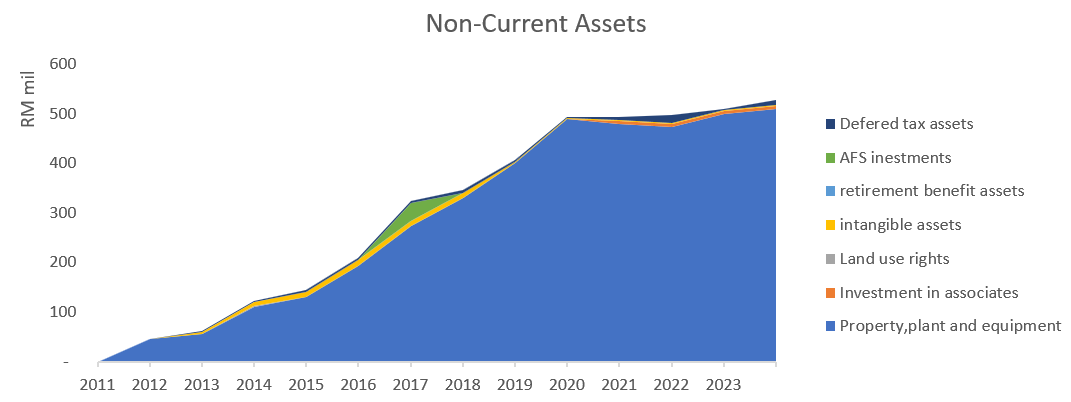

Akhir sekali, jika dilihat pada kekuatan balance sheet, Inari mempunyai net cash yang kukuh dan berkembang, dengan kebanyakan perbelanjaan syarikat adalah untuk membesarkan kapasiti (dilihat dengan Property Plant and Equipment – PPE yang membesar).

Tiada concern yang obvious daripada financial statement mereka melainkan lambakan cash yang banyak. Terlalu banyak cash juga tidak bagus kerana cash is unproductive on its own. Tapi masalah ini juga dialami banyak syarikat tech lain termasuk Apple sendiri hasil kentungan bisnes sebelum ini. Good kind of problem.

4. Future Outlook

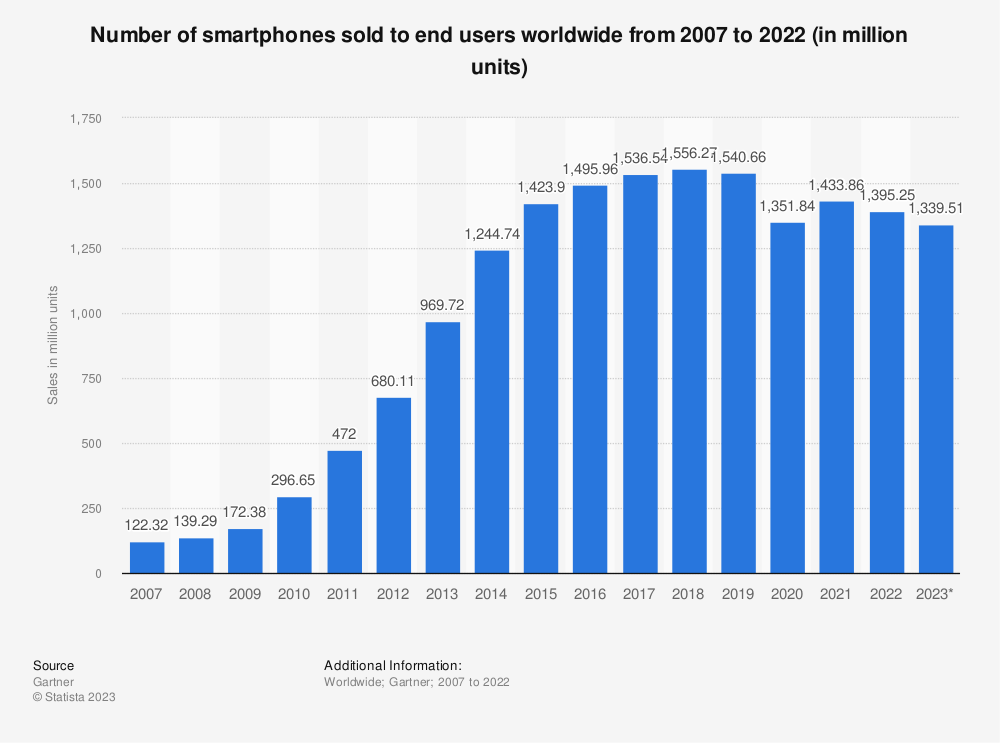

Kerana exposure Inari yang besar terhadap iPhone, performance mereka bergantung pada growth outlook mobile phone dan specifically iPhone sales pada tahun-tahun mendatang.

Pada tahun 2022-2023, demand agak merosot kerana permintaan terhadap mobile phone telah ditarik lebih awal ke 2021 dipandu situasi pandemik. Kehadapan, Fortune Business Insight menjangka smartphone market akan bertumbuh sebanyak CAGR 7.3% dari 2022-2029, dipandu permintaan terhadap 5G phone dan trend digitalisation yang makin pesat.

Dari sudut operating system, Fortune menjangkakan IOS akan terus mendapat tempat terutamanya dikalangan developing economies (China, India, Sout Africa, etc) dan dikalangan orang muda kerana feature yang user friendly berbanding Android.

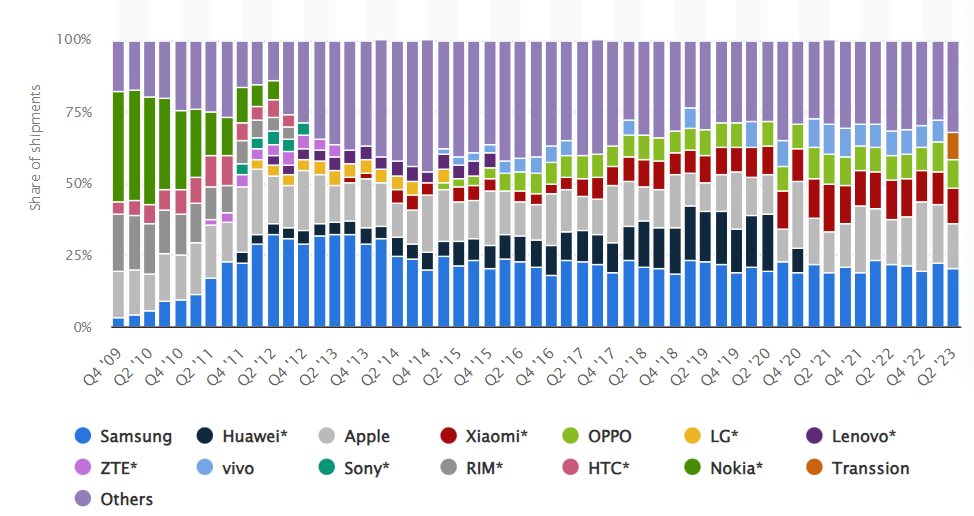

Buat masa sekarang, Android masih mendominasi market global berdasarkan info dari Statista, didahului Samsung. Apple memperoleh 16% market share setakat suku 2 2023, tidak jauh dibelakang Samsung (20.2%).

Walaubagaimanapun, risiko bagi iPhone untuk terus berkembang adalah China. Negara itu baru sahaja mengumumkan larangan penggunaan iPhone bagi penjawat awam dan ada ura-ura yang larangan itu akan diperluaskan ke syarikat milik kerajaan.

Ini mungkin menjadi cabaran besar Apple, yang memperoleh 18% revenue nya dari China. Ditambah pula dengan kebangkitan semula Huawei yang di ban di US. Mereka baru sahaja lancar model terbaru, Mate 60 Pro yang menggunakan cip 7nm, tidak jauh ketinggalan dari cip iPhone 3nm.

Jika China berjaya sekat pertumbuhan iPhone, maka ini akan memberi impak besar pada Apple kerana mereka tidak dapat tembus market smartphone terbesar dunia itu.

Tetapi apa-apa sahaja boleh berlaku:

- Mungkin larangan itu tak seefektif disangka kerana iPhone adalah produk premium dengan target segment customer berbeza dan bukan penjawat awam.

- Apple boleh retaliate dengan memindahkan manufacturing plant dari China ke India, yang juga low cost. Walaupun akan mengambil masa, cara ini akan melemahkan sumber ekonomi China.

Dan cara-cara lain yang kita tidak dapat jangka. Cuma one thing for sure, iPhone is here to stay and dominate, dan bagi syarikat terbesar dunia itu, belum jelas lagi yang mereka sudah tarik handbrake.

Bagi Inari pula, selagi mana mereka mampu kekal bersama Broadcom dan Apple, mereka kekal berada di posisi yang baik. But that is a big “if”!

Awal tahun ni, Apple umum mereka nak design cip Wifi dan Bluetooth sendiri dan tak bergantung pada Broadcom. Ada report mengatakan Apple mungkin mampu design sendiri sepenuhnya cip tersebut pada 2025. Kenapa? Sebab Apple nak control manufacturing cip sendiri supaya dapat tambah baik dan customised ikut keperluan mereka.

Berita ini agak menakutkan shareholder Inari.

Walaupun yang digantikan bukan cip RFFE, yang mana Apple masih bergantung penuh pada Broadcom, tetapi risiko dikeluarkan Apple dari supply chain mereka pada masa depan tetap ada.

Berjaya atau tidak bergantung pada bagaimana Broadcom dan Inari menjadikan diri mereka indispensable, dan ini memerlukan keputusan strategik dan reinvestment yang tinggi terutama dari Inari untuk kekal bersama Apple.

Jika mereka berjaya, then multi-year growth pasti akan menjadi kenyataan (walaupun perlu menghadapi cyclicality sektor semikonduktor). Dengan trend RF chip yang lebih complex dan mahal dalam siri-siri smartphone akan datang, Inari pasti memperoleh manfaat besar dengan bisnes model mereka sebagai specialist RF OSAT.

Sampai di sini sahaja kajian fundamental terhadap Inari. Let me know what do you think of the company. Ada tak sisi-sisi lain yang perlu diambil kira supaya kajian ini jadi lebih padat. Sebarang feedback sangat dialu-alukan, selagi konstruktif dan value-adding.